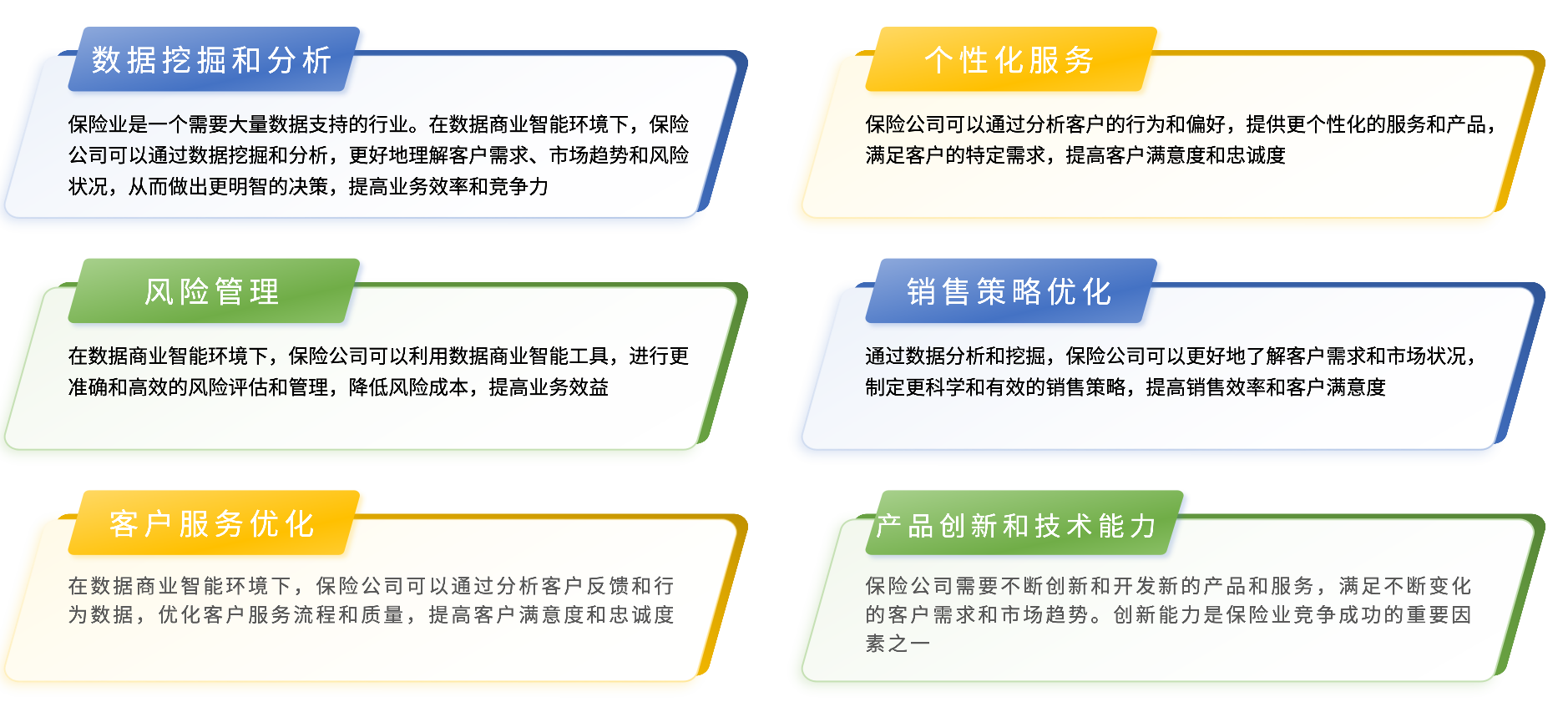

个性化需求和服务:在数字化时代,消费者对保险产品的需求和服务要求越来越高。他们更希望获得个性化的保险产品和服务,以满足自身的特定需求。因此,保险公司需要借助大数据和人工智能等技术手段,深入挖掘消费者需求,提供定制化的保险产品和服务

互联网营销和渠道创新:互联网的普及为保险公司提供了更多的营销和渠道创新机会。保险公司可以通过互联网平台、社交媒体等渠道,向消费者推广和销售保险产品。同时,保险公司还可以借助互联网技术,优化销售渠道和流程,提高销售效率和客户体验

风险管理数字化:数字化技术可以帮助保险公司更好地进行风险管理。通过大数据分析、人工智能等技术手段,保险公司可以更准确地识别和预测风险,提高风险控制能力。同时,数字化技术还可以帮助保险公司快速响应和处理索赔事件,提高服务质量和客户满意度

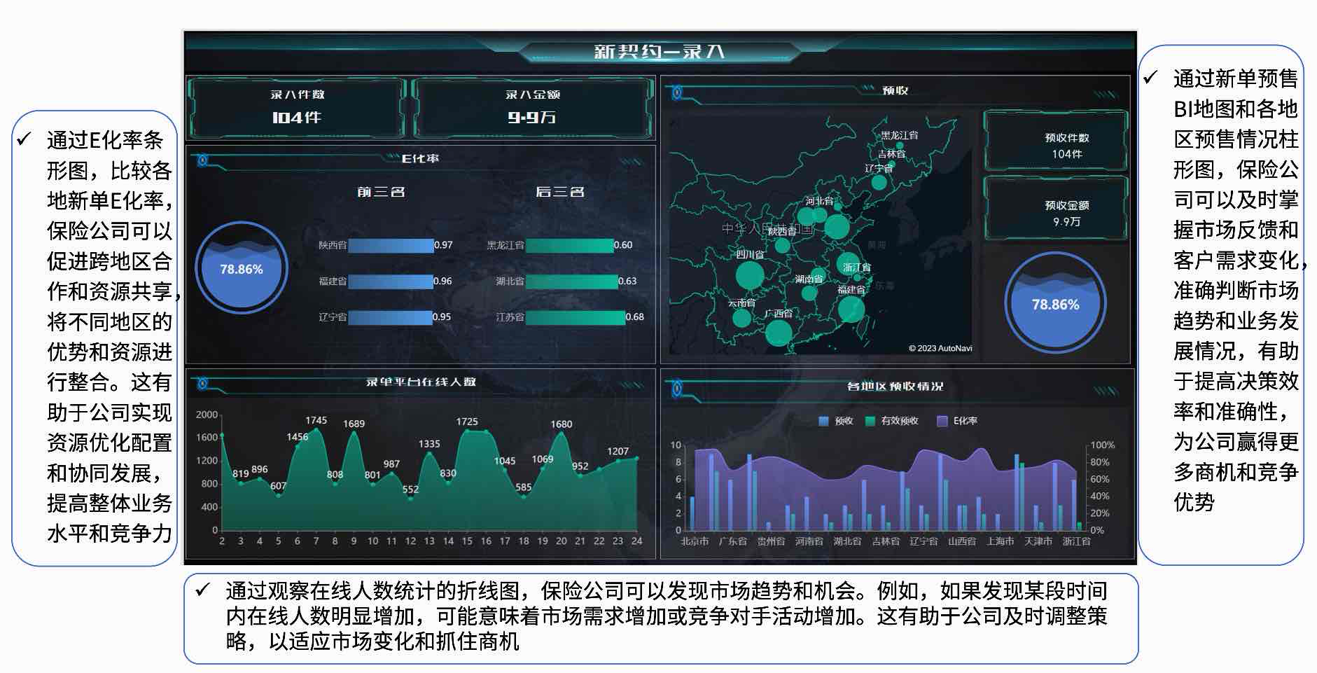

区域业务难以掌控和管理:

由于各地区的新单E化率不同,保险公司难以监控和管理不同地区的业务,这可能会导致业务不均衡和资源分配不合理。无法进行跨地区比较和分析,这会影响对市场机会和风险的识别和评估

业务发展和市场趋势难以掌握:

由于新单预售数据可能涉及多个地区和业务部门,保险公司可能无法从宏观和微观两个层面全面了解新单预售情况,这使得决策者难以了解业务发展情况和市场趋势。这使得公司在制定营销策略、调整产品线、优化服务等方面可能缺乏准确的数据支持

数据实时化需求:

录单平台的在线人数是一个实时变化的数据,需要进行实时监控和分析。如果没有BI的帮助.保险公司可能需要手动处理和分析这些数据,这可能会耗费大量的人力和时间,并且难以保证数据的准确性和及时性

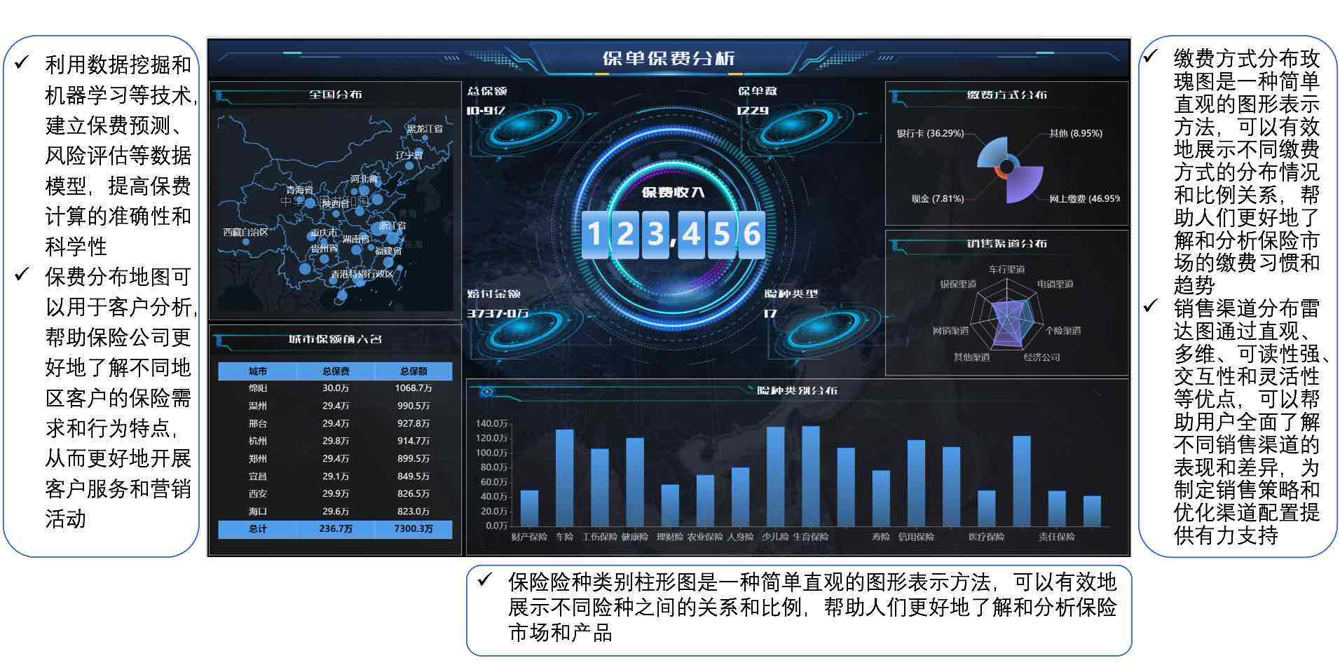

场景2 : 保单保费分析

保费计算不准确:

传统的保险保费计算过程往往依赖人工计算或简单的计算公式,容易出现计算错误或精度不足的问题。这可能导致保险公司无法准确评估风险和收益,进而影响决策质量

保费调整不及时:

保费分析缺乏数据支持:

缺乏保费预测能力:

无法满足个性化定价需求:

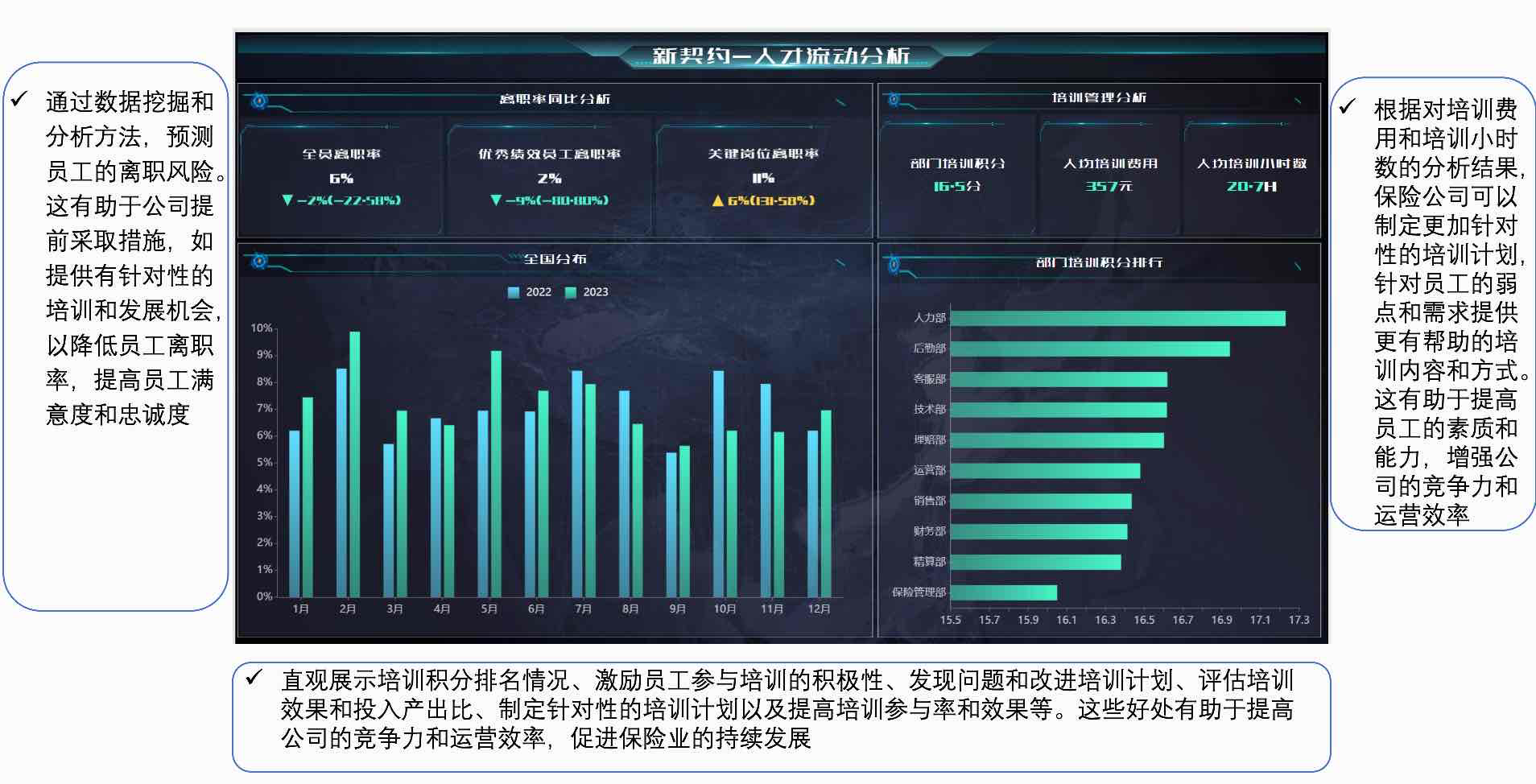

保险公司可能没有建立完善的激励机制,保险公司可能难以激励员工参与培训的积极性和主动性。例如,公司可能无法根据员工的积分排行情况对员工进行表彰和奖励,这使得员工参与培训的热情和动力不足